بانكداري الكترونيكي شيوه اي از بانكداري است كه در آن مشتري در كليه ساعات شبانه روز و بدون حضور فيزيكي در شعب بانك با استفاده از سرويس هاي امن الكترونيكي كه بانك در اختيار وي قرار ميدهد ، از خدمات بانكي استفاده نمايد .

براي برخي از مشتريان ، بانكداري الكترونيكي به معني دسترسي 24 ساعته به موجودي حساب بانکي از طريق دستگاه خودپرداز ميباشد. در صورتيكه بانكداري الكترونيكي شامل خدمات مختلف بانكي است كه به صورت غير حضوري در كليه ساعات شبانهروز از طريق درگاه هاي مختلف ( نظير پايانه فروش ، اينترنت ، خودپرداز تلفن ثابت و همراه و … ) قابل ارايه ميباشد .

Â

با پيشرفت فناوري ، موسسات مالي نيز از اواخر دهه 60 با بكارگيري رايانه ها ، بخشي از فعاليت هاي اصلي خود را مكانيزه و اتوماسيون عمليات بانكي را پياده سازي نمودند .

با گذشت زمان سيستم هاي اطلاعاتي و بانكي مختلفي ايجاد گرديد. با رشد هر چه بيشتر سيستم هاي جديد ، بانكها خود را در برابر تعداد زيادي سيستم مجزا و منفك از يكديگر ( سيستم هاي جزيره اي ) ديدند كه ادامه فعاليت را برايشان دشوار ميساخت. بر اين اساس ، نياز به سيستمي يكپارچه كه كليه خدمات بانكي را از طريق پايگاه داده هاي متمركز ارايه و مديريت نمايد بيش از پيش احساس گرديد. بنابراين بانك ها به سوي استفاده از سيستم جامع متمرکز بانكداري ( Core Banking ) روي آوردند .

زيرساخت هاي بانکداري الکترونيکي يکپارچه ، در دهه 70 ايجاد گرديد و دو بانک بزرگ کشور ( بانک ملي ايران و بانک صادرات ايران ) سيستم يکپارچه بانکي خود را عملياتي نمودند. با راه اندازي اين سيستم ها ، به تدريج حساب هاي سنتي که دسترسي به آنها براي صاحب حساب تنها از طريق مراجعه حضوري به شعبه افتتاح کننده حساب مقدور بود ، به حساب هاي سيبا در بانک ملي ايران و سپهر ( سيستم پردازش هوشمند رايانه اي ) در بانک صادرات ايران تبديل گرديد. با استفاده از اين سيستم ها ، صاحب حساب براي انجام امور بانکي ، ديگر نيازي به مراجعه حضوري به شعبه افتتاح کننده حساب ندارد. شماره اين حساب هاي جديد 13 رقمي بوده و در سطح همان بانك منحصر بفرد ميباشند .

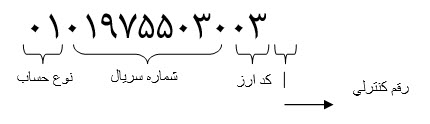

اجزاي تشکيل دهنده شماره حساب

اجزاي تشکيل دهنده شماره حساب براي مثال در بانک صادرات ايران بشرح زير مي باشد

دو رقم اول ( 01 ) معرف نوع حساب است ( 01 حساب هاي قرض الحسنه جاري ، 02 حساب هاي سپرده کوتاه مدت ، 03 حساب هاي قرض الحسنه پس انداز ، 04 حسابهاي سپرده بلند مدت ، 08 حساب گنجينه سپهر و … ميباشد ) .

هشت رقم بعدي ( 01975503 ) شماره سريال حساب مي باشد .

دو رقمي بعدي ( 00 ) کد ارز مي باشد ( 00 ريال ايران ، 01 دلار آمريکا ، 14 درهم امارات ، 94 يورو و … ميباشد ) .

رقم آخر ( 3 ) رقم کنترلي ( Check Digit ) مي باشد .

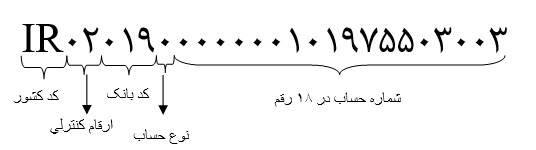

همانطور که در بالا بدان اشاره شد ، هر شماره حساب تنها در سطح همان بانک يکتا و منحصر بفرد ميباشد. به همين جهت و به منظور پيشگيري از بروز هرگونه اشتباه در انتقال وجوه بين بانکي ناشي از تشابه شماره حساب در دو بانک مختلف ، کد شِبا ( شناسه حساب بانکي ايران ) ايجاد گرديد. اين کد در بين تمامي بانک ها منحصر بفرد ميباشد .

اجزاي تشکيل دهنده کد شِبا

دو رقم اول معرف کد کشوري مي باشد که حساب متعلق به آن است (کد IR معرف ايران مي باشد) .

دو رقم بعدي ( 02 ) کد کنترلي مي باشد .

سه رقمي بعدي ( 019) کد بانک ميباشد (017 کد بانک ملي ايران ، 019 کد بانک صادرات ايران و …) .

يک رقم بعدي ( 0 ) معرف نوع حساب مي باشد ( 0 حساب سپرده متمرکز ، 1 حساب سپرده غير متمرکز ، 2 حساب تسهيلاتي متمرکز و 3 حساب تسهيلاتي غير متمرکز ميباشد. البته ممکن است در بانکي به حساب هاي غير متمرکز ، کد شبا تخصيص ندهد ) .

هجده رقم بعدي شماره حساب مي باشد که چنانچه تعداد ارقام آن کمتر باشد ( براي مثال حساب هاي 13 رقمي سيبا و سپهر ) از سمت چپ به آن صفر اضافه ميشود .

مزاياي بانكداري الكترونيكي

مزاياي استفاده از بانكداري الكترونيكي در سه سطح قابل بررسي مي باشد .

١. مزاياي سيستم در سطح ملي

استفاده از بانكداري الكترونيكي موجب كاهش آلودگي هوا ، مصرف سوخت و ترافيك ( بدليل عدم نياز به مراجعه حضوري مشتريان به شعب موسسات مالي ) ، كاهش هزينه هاي بهداشت و درمان، كاهش هزينه هاي چاپ اسكناس ناشي از فرسودگي اسكناس و … ميشود .

٢. مزايا سيـــستم براي كاربر ( استفاده كننده كه در اينجا ، همــان مــــشتري موســــسه مالي مــــي باشد ) کاهش هزينه هاي رفت و آمد ، جلوگيري از اتلاف وقت ، كاهش احتمال بروز بيماري ( بدليل عدم نياز به تماس با پول نقد و کمتر در معرض آلودگي قرار گرفتن ) ، سهولت استفاده از خدمات بانكي ، استفاده بهينه از زمان ، كاهش ريسك مخاطرات امنيتي ناشي از حمل پول نقد (مانند دستبرد ، سرقت، مفقود شدن پول و …)، استفاده از خدمات بانكي بدون محدوديت مكان و زمان و …

٣. مزايا براي موسسه مالي

كاهش هزينه هاي عملياتي و هزينه تمام شده خدمات بدليل عدم نياز به شعبه فيزيكي ، امكان فعاليت و ارايه خدمات بدون محدوديت مكاني و زماني ، افزايش منابع ، مميزي و کنترل ساده تر تراکنش ها ، کاهش مخاطرات امنيتي ناشي از پول رساني و …

پيش نيازهاي بانكداري الكترونيكي

- Â Â Â بستر و زير ساخت هاي مخابراتي مورد نياز

- Â Â Â تربيت نيروي متخصص مورد نياز

- Â Â Â تصويب قوانين حقوقي مورد نياز

- Â Â Â فرهنگ سازي و جلب اعتماد كاربران

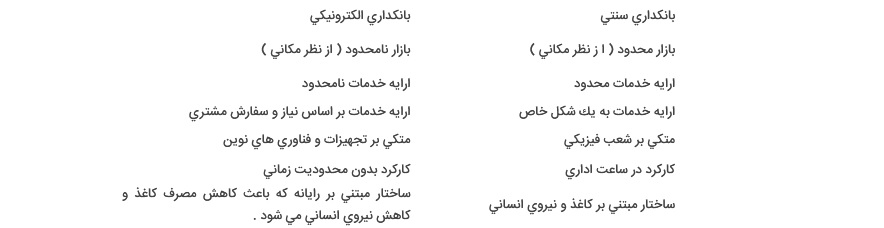

مقايسه بانكداري سنتي با بانكداري الكترونيكي

Â

درگاه ها و ابزارهاي برداشت در بانکداري الکترونيکي

در بانکداري الکترونيکي صاحب حساب مي تواند از طريق درگاههاي بانکي متنوعي نظير خودپرداز ، پايانه فروش ( POS )، تلفنبانک ، همراه بانک ، اينترنت بانک ، کيوسک و … و با استفاده از ابزارهاي برداشت از قبيل دفترچه حساب ، کارت ، چک و … به موجودي حساب خود دسترسي داشته باشد. در مطالب آتي در خصوص درگاه ها و ابزارهاي برداشت توضيح داده خواهد شد .