این روزها تقریبا می توان گفت نمی توانیم کسی را پیدا کنیم که به بانک و خدمات بانکی نیازی نداشته باشد. دوره مبادلات پایاپای و حتی خرید های نقدی به سر آمده . درحال حاضر تقریبا تمام ایرانی ها حد اقل یک حساب بانکی و یک کارت بانک دارند اما امنیت سیستم بانکی کشور چقدر است.

به گزارش بانکی دات آی آر، این سوال مهمی است که برای یافتن پاسخ آن نخست باید بفهمیم مسئول برقراری و کنترل امنیت بانک ها چه کسی است؟

هربانک سیستم امنیتی و مدیریتی خاص خودش را دارد اما این وظیفه بانک مرکزی است که امنیت بانک ها را مدیریت نماید.

پیشتر دبیر کل بانک مرکزی گفته بود: "دهه هفتاد را در نظام بانكي مي توان دهه سامان گرفتن سامانه هاي داخل بانك، دهه هشتاد را دهه ارتباط و تسهيل روابط بين بانكي و دهه نود را دهه شفافيت و امنيت ناميد"

این به آن معناست که بانک مرکزی اهمیت توجه روز افزون به امنیت را دریافته و به آن حساسیت دارد.

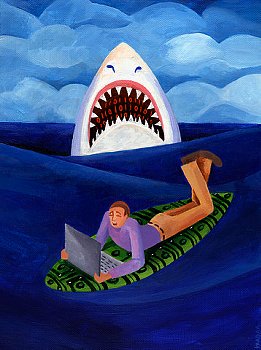

بسیاری از سارقان و هکرهای سایتهای بانکی با استفاده از روشهای مدرن در فناوری، پول را از حسابها بیرون می کشند و بدافزارهای رایانه ای نیز به روشهای الکترونیکی به حسابها حمله می کنند.

حتی تروجانهایی چون " Tatanga"که می توانند خود را از نرم افزارهای امنیتی و ضدویروس نیز پنهان کنند، می تواند به سادگی از طریق هزاران وب سایت رایانه شما را آلوده کنند.

اما مسئله اصلی اینجاست که به رغم وجود تهدیدهای بسیار هیچکدام از ما نمی توانیم از سیستم بانکداری الکترونیک چشمپوشی کنیم، از این رو باید راهکارهایی را مدنظر قرار دهیم که امنیت حساب را افزایش می دهد.

حقیقت این است که سیستم های امنیتی نظام بانکداری ما خالی از اشکال نیستند اما این به معنی نا امن بودن نظام بانکی نیست.

از این رو مشتریان باید به سیستم بانکی اطمینان داشته باشند اما در عوض بکوشند راه های افزایش امنیت سیستم هایی که از آن استفاده می کنند را بیاموزند.

بانکهای بزرگتر همواره از سیستمهای امنیتی پیچیده تری در مقایسه با بانکهای کوچک استفاده می کنند و مشتریان بانکی نباید در پرسیدن این سوال از بانک خود که چگونه می توانند امنیت بانکی آنلاین خود را ارتقاء دهند حتی لحظه ای درنگ کنند.

این وظیفه بانک هاست که امنیت سرمایه های شما را تضمین کند اما شما هم باید از آنها بخواهید که راه های ارتقای امنیت را به شما بیاموزند.

متاسفانه این روزها آنقدر که به فکر میزان وام، سود تسهیلات و جوایز قرض الحسنه هستیم کمتر به فکر نکات امنیتی هستیم و کمتر در این خصوص سوال می کنیم این در حالیست که نباید در این خصوص غافل شد و باید بکوشیم تمام نکات امنیتی ضروری را بیاموزیم.

اخبار منتخب بانکی دات آی آر:

=================

- این زن خریدار گرانترین تابلوی دنیا است!

- رو شدن دست سامسونگ بعد از دروغگویی درباره ساعت هوشمند اش

- سرقت مسلحانه از خودپرداز یک بانک

- نرخ ارز،طلا وسکه نیم روز 29 آبان 92

- اين ۹ علامت شديد را نادیده نگیرید!

- شکایت از گوگل در آلمان

- کلاهبرداری از 15 نماینده مجلس

- توقیف ۲۰۰ هزار عروسک چینی در آمریکا

- سامسونگ عرضه اندروید 4.3 برای گالکسی اس 4 و گالکسی نوت 2 را متوقف کرد

- افتتاح باشگاه کارآفرینی ایران در هفته جهانی کارآفرینی

- پرازدحامترين شهرهاي جهان كجا هستند؟

- افزایش وام خوداشتغالی به 20میلیون تومان

- نرخ بیکاری در ایران ایران دو برابر نرخ جهانی

- چرا بر سر نرخ سود بانکی اختلاف است؟

► ایرانیان از چه زمانی با وام آشنا شدند؟

متنوع سازی وام مسکن ،منتظر خبرهای خوب باشید ◄